Cogitoの概要:AI主導の部分準備型アルゴリズムステーブルコインとCGVトークンの魅力を解説

Cogito Protocol(コジト プロトコル)の概要

SingularityNETのスピンオフであるCogitoは、2022年に設立されたAI主導の部分準備型の「トレーサーコイン(Tracercoin)」という、新しい形のステーブルコインを発行するプロジェクトです。不換紙幣、コモディティ、その他の伝統的な金融商品に依存せず、相対的な安定性を実現するために設計された、初めてのアルゴリズムによるデジタルアセットになります。このアセットは、社会的進歩、環境的進歩、技術的成長など、世界的な人間開発の側面を定量化した合成指標にソフトペッグし、人類の進歩に伴い価値が高まるように設計されています。

Cogitoという名前は、ラテン語の「Cogito ergo sum(我思う、故に我あり)」というルネ・デカルト(1596-1650)の第一原理に由来していると考えられます。CogitoのCEOであるCloris Chen(クロリス・チェン)氏は、HSBCや中国銀行(香港)などの国際的な銀行で7年間に渡り金融商品とリスクマネジメントの経験を積み、また、クリプト業界でのDeFiに3年間注力した経験を持っています。Cogitoは、DeFi分野と従来のビジネスで利用される様々な製品の開発を目指しています。

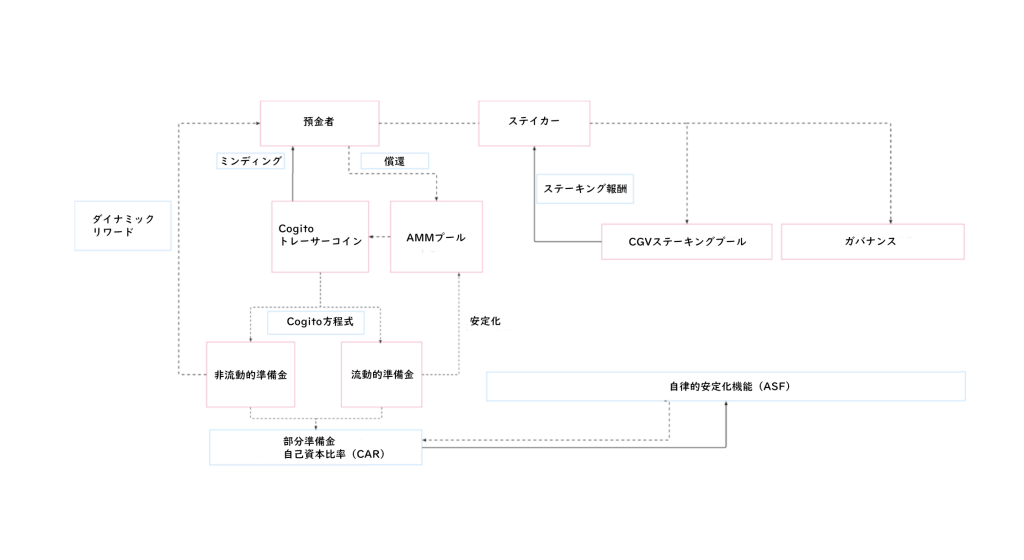

Cogitoの各資産は、ソフトペッグされた合成インデックスに適した様々な資産からなる準備金によって部分的に裏付けられています。さらに、フィアットベースのステーブルコインの手法や、AI予測分析や強化学習を取り入れたアルゴリズム駆動型の手法により、追加の安定化が提供されます。

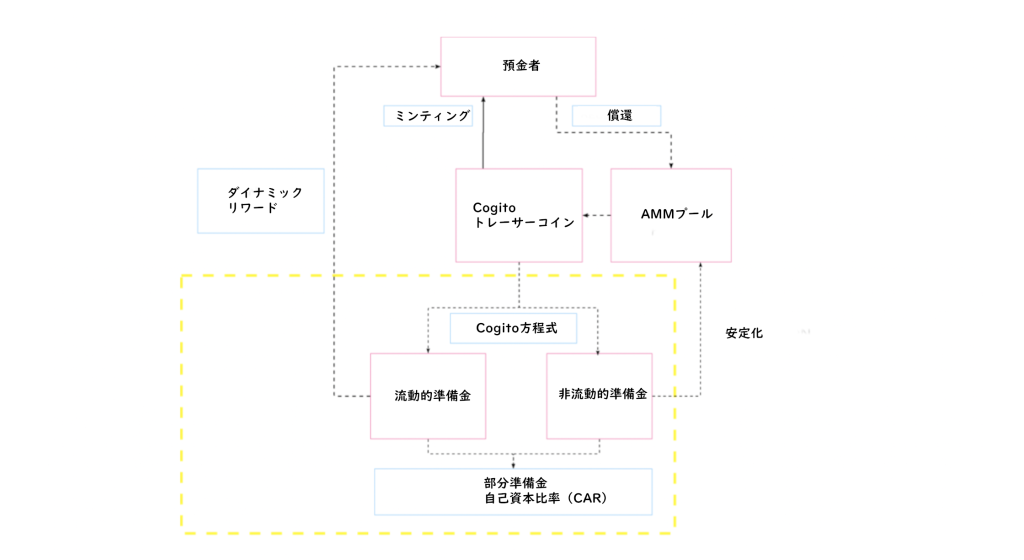

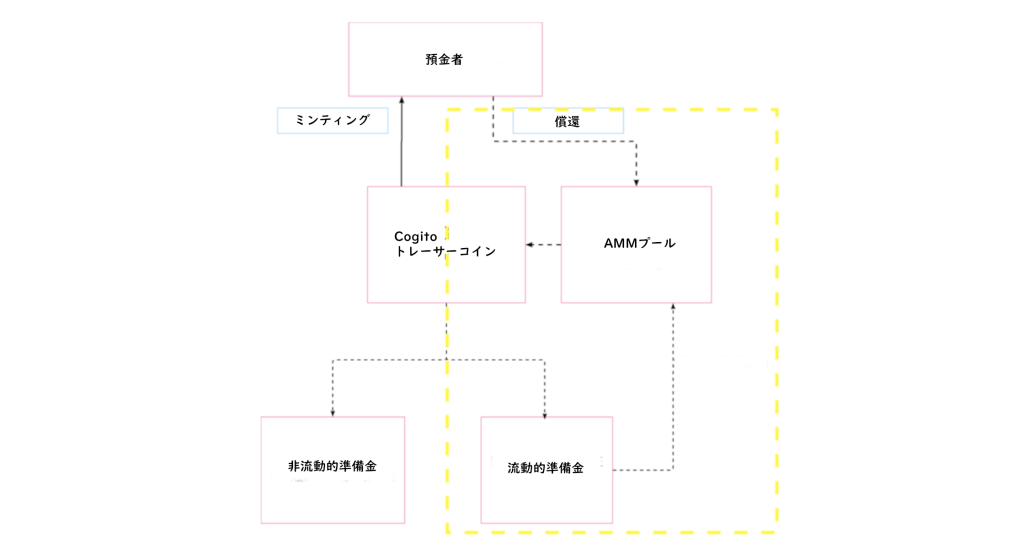

トレーサーコインは、AIベースと従来型のアルゴリズムによる安定化手法に依存するのではなく、最初に完全担保型の段階を経て、動的な部分準備金の裏付けに移行し、純粋なアルゴリズムステーブルコインに関連する多くの問題を回避します。この準備金には、流動性のあるものと非流動性のものが含まれており、Cogitoのアルゴリズム安定化プロトコル(ASP)は、自律的安定化機能(ASF)と呼ばれる一般的な技術と新しい技術の組み合わせによって管理されます。ASFは、自己資本比率(CAR)に基づいて機能し、DAOメンバーによって合意されプログラムされたルールに従って、CARがトレーサーコインを安定させるために部分準備金を調整し、ミンティングとバーニングパラメータや他のメカニズムを実行します。

当初は、環境と技術の進歩を測るために、GCOINとXCOINという異なる指標をトレースするトレーサーコインを発売します。これらのトークンは、ネイティブトークンであるCGVによって規制されます。CGVは、ガバナンスとアルゴリズムの安定化メカニズムのサポートに使用されます。また、Cardanoの過剰担保型アルゴリズム米ドルステーブルコインDjedをトレジャリーに加え、Cogito/Djed取引ペアの確立によって安定化を図っていく予定です。

以下は、プトロトコルの特徴です。

- トレーサーコイン:不換紙幣やコモディティに依存することなく、人類全体の発展を反映する安定したマクロ指標にソフトペッグされています。

- AIによる部分準備型アルゴリズムステーブルコイン:アルゴリズム安定化プロトコルは、自己資本比率に基づく自律的安定化機能によって動的に準備金を管理し、トレーサーコインは担保によって完全に裏付けられることはありません。

- ステーキング報酬:トレーサーコインを預けると、トレジャリーが管理する非流動的準備金から生まれる変動利回りを、CGVとステーブルコインの両方で得ることができます。

- コミュニティガバナンス:プロトコル全体は、DAO(AGP:アルゴリズムガバンスプロトコル)によって管理され、リスクガイダンスを作成するための非流動的準備金に関する投票制度には、vote-escrowed modelが導入されています。

ホワイトペーパー

以下、Cogito Protocolのホワイトペーパーになります。

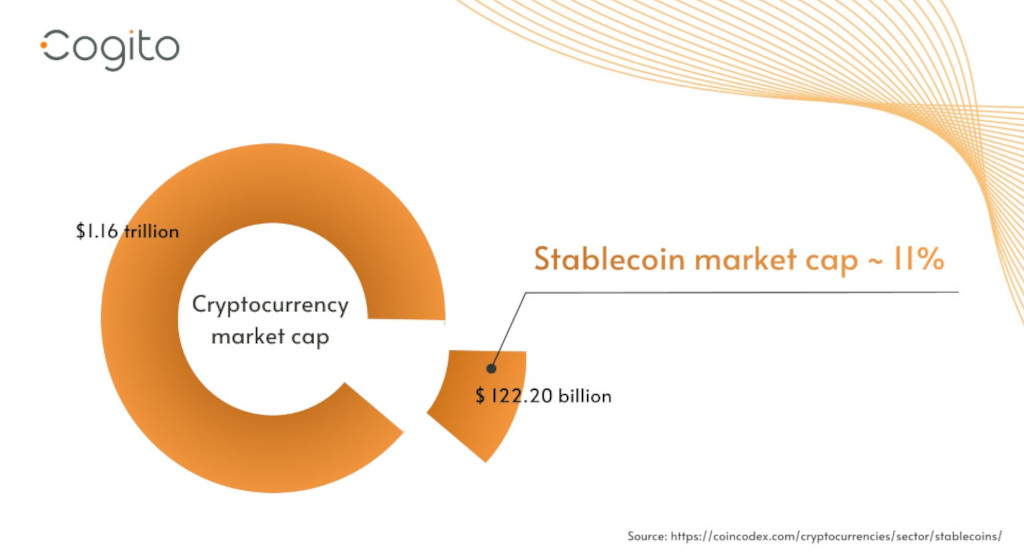

ターゲットとする市場規模

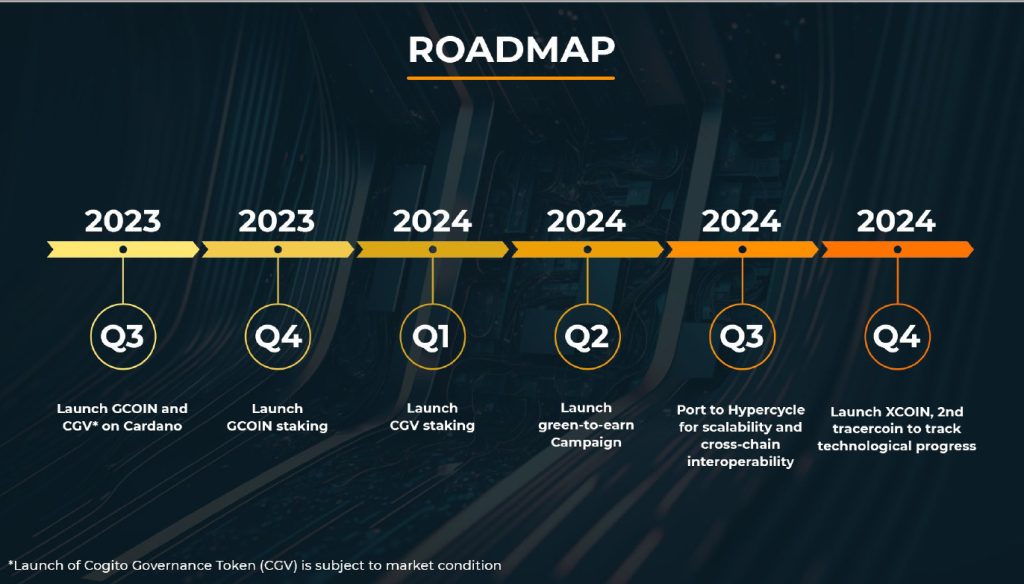

ロードマップ

Cogitoの仕組みとCGVトークンの実用性

このプロトコルは、純粋なアルゴリズムや担保付きステーブルコインが抱える問題を回避するために、AIの原理と可変量の部分準備金を利用して、多様な市場環境で効果的な安定化を目指しています。

トレーサーコインが動的な部分準備メカニズムに移行すると、システムの貨幣速度が上昇し、基礎となる金融力学はより繊細なメカニズムに変わります。この段階では、プロトコルの準備金がより不安定な暗号通貨を受け入れることが可能になり、自己資本比率はボラティリティまたは指数関数的な拡大を処理するためのアルゴリズムに変更されます。

ガバナンストークンであるCGVは、これらのメカニズムの利用を規制する重要な役割を果たし、民主的な意思決定と投資家や預金者への報酬を提供します。CGVと初期のトレーサーコインは、Cardanoにネイティブアセットとして実装される予定ですが(将来的にはHypercycleにも移植される見込み)、ブリッジを利用して他のブロックチェーンにも拡張することが可能であり、全てのDeFiプロトコルとの相互運用性が実現します。

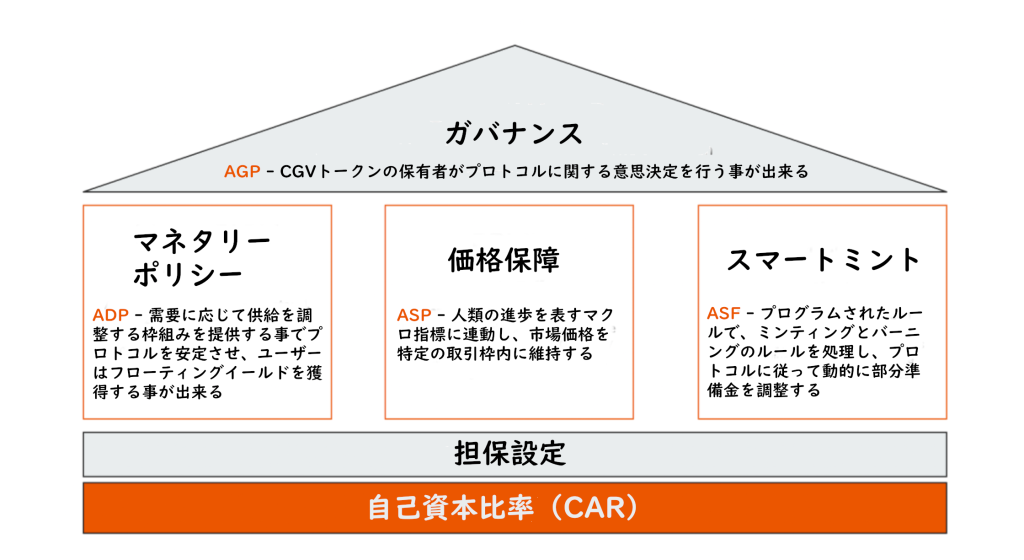

3つのメインプロトコル

トレーサーコインは、CGV保有者によるコミュニティ監督下で、自己資本比率(CAR)に基づいて、流動的準備金と非流動的準備金の比率をコントロールし、以下の3つの運用柱で構成されます。

- アルゴリズム入金プロトコル:Algorithmic Deposit Protocol (ADP)

- アルゴリズム安定化プロトコル:Algorithmic Stabilization Protocol (ASP)

- アルゴリズムガバンスプロトコル:Algorithmic Governance Protocol (AGP)

これらの資産は、トレジャリーリザーブによって管理されます。トレジャリーリザーブは、流動的な準備金と非流動的な準備金から構成され、自律的安定化機能(ASF: Autonomous Stabilization Functions)を通じて部分準備金を動的に調整します。また、ミンティングやバーニングなど、他の安定化メカニズムを扱うプログラム規則も適用されます。

1:アルゴリズム入金プロトコル(ADP)

ADPの目的は、ユーザーが様々なリスク許容度に合わせてカスタマイズ可能な期間でトレーサーコインを預け、トレジャリーが管理する非流動的準備金から生成される変動利回り(貯蓄率)を得ることです。この利回りは、CGVとステーブルコインの両方に配布されます。

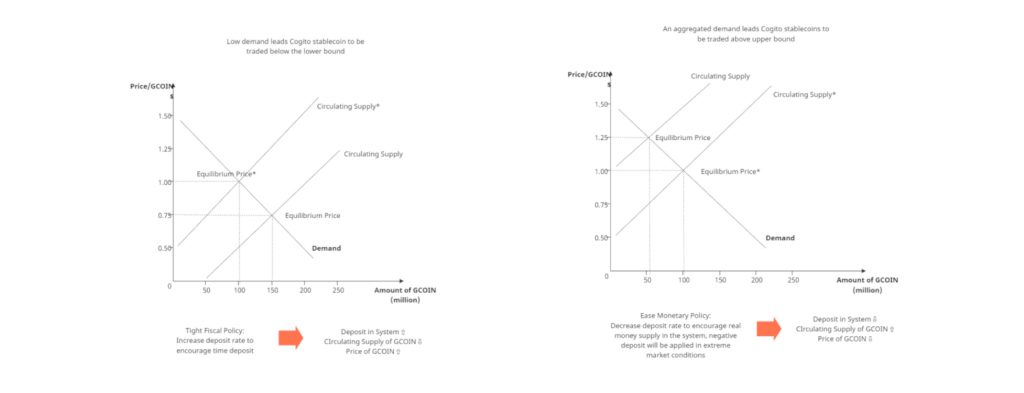

この預金金利は、システムの安定化に向けた金融政策の手段として機能します。市場でトレーサーコインの供給量が不足している場合、預金金利を引き下げて流通する供給量を増やします。同様に、供給量が過剰な場合には、プロトコルは預金率を引き上げ、流通する供給量を減らします。これらは、AIを活用して事前に供給不足や供給過多を予測し、対処することで、問題が深刻化する前に対応します。

預金者は、Cogitoのプラットフォームやこのプロトコルに対応したDeFiプロジェクトへの参加により、普通預金、財務省証券、社債から得られるような受動的なリターンを獲得することができます。

2:アルゴリズム安定化プロトコル(ASP)

ASPは、人類の進歩を表すいくつかのマクロ指標を追跡し、特定の取引境界内において市場価格を維持するという重要な目標を持っています。アルゴリズムの安定化機能は、CARを調整して安定性を確保します。ASPは、最初にUniswap V2の機能を利用して流動性プールを整備します。このモジュールの使用により、SingularityNetとSingularityDAOの強力なトレーディングデスクと独自の自律型AI駆動型エージェントを活用し、常にトレーサーコインの安定性を維持するためのアービトラージが実行できます。

プロトコルが利用できる資本は、以下の3つの供給源に基づいています。

- 流動的な準備金:準備金の健全な部分は流動資産として保管され、その主なものはUSDC、DAIなどのステーブルコインです。

- 非流動的な準備金を担保としたローン:非流動的準備金は、低〜中リスク資産として、暗号通貨のバスケット(BTC、ADAなど)への投資や、利回り最適化のために他のプロトコルに提供する流動的な形で保有します。資産を担保にしてクレジットラインを取得し、将来のプロトコル収益を優先して負債を返済することで流動性を補います。

- CGVトークンの販売による収益:CGVはトレーサーコインの価格変動を吸収するための最後の手段として機能します。財団によって割り当てられる一部のCGVは、システムへの追加バッファとしてトレジャリーリザーブを補充するために確保されます。

3:アルゴリズムガバンスプロトコル(AGP)

最後のプロトコルは、CGVトークンに関連しています。他の多くのプロトコルと同様に、ガバナンストークンの本質的な価値は、トレーサーコインの普及率と相関しています。エコシステムが成長し、トレーサーコインが健全なCARで高い需要を得る場合、非流動的準備金の一部がCGVの購入に使用され、CGV投資家とトレーサーコインユーザーのインセンティブを一致させることができます。

トレーサーコインの利用は、プロトコルに収益をもたらす3つの方法があります。それは、トレーサーコインのミント手数料、DEXのアービトラージ、およびトレジャリーマネジメントによる管理手数料です。CGV保有者は、トークンをステークして、ステークプールからの収益とわずかな割合のインフレ報酬を得ることができます。この収益は、CGVを買い戻して流通供給量を減らし、トークンの価値を高めるためにも利用できます。CGVの価値が上がれば、トレーサーコインは極端な変動イベントに耐える能力を向上させ、Cogitoにとってもプラスに働きます。

最後に、このプロトコルはvote-escrowed modelを実装し、インセンティブに沿った分散型自律組織(DAO)を作ることを目指しています。これにより、長期的なプロジェクトに対する信頼度の低い大口投資家が、信頼度の高い小口投資家と比較して、不釣り合いな量の投票権を持つことが防止されます。この投票制度は、ユーザーの利益と長期的なプロトコルの発展を一致させるために役立ちます。

各トレーサーコインとインデックス

Cogitoは、最初に定期的にリバランスされる3つのインデックスを作成し、各々のトレーサーコインに公正な価値を反映させます。

- GCOIN:温室効果ガス排出量、大気質と健康、淡水資源など、環境の進歩を反映するグリーン指標を追跡するGreen Indexに関連しています。Cogitoの中で最も変動が少なく、システムにおけるステーブルコインとして機能し、優先的にCardanoで使用される決済通貨を目指しています。温室効果ガス排出量、大気質と健康、淡水資源など、環境の進歩を反映するグリーン指標を追跡するGreen Indexに関連しています。Cogitoの中で最も変動が少なく、システムにおけるステーブルコインとして機能し、優先的にCardanoで使用される決済通貨を目指しています。

- SCOIN:医療、民主主義、教育水準など、世界の人々の幸福度を反映する社会指標を追跡するSocial Indexと連動しています。ボラティリティは中程度で、適度な購買力のヘッジを提供することを目的としています。

- XCOIN:シンギュラリティに向けた進展を反映する技術指標を追跡するTechnological Indexと連動しています。3つのトレーサーコインの中で最もボラティリティが高く、リスク志向の高いユーザーに新しいアセットクラスを提供します。

利用されるデータは、世界銀行、OECD、国連などの信頼できる第三者機関から入手されます。このような情報源からのデータはプロトコルに依存せず、合理的に大規模な定量的指標の加重平均として構築されます。Cogitoの最も重要な付加価値の1つは、トレーサーコインがブロックチェーンのオラクル問題の代替策を提供することです。プロトコルは、オンチェーンとオフチェーンの両方のネットワークに接続されており、1つまたは複数の外部ソースからデータを取得し、インデックスの作成と追跡をオンチェーンで行うことができます。

トレーサーコインの安定化の仕組み

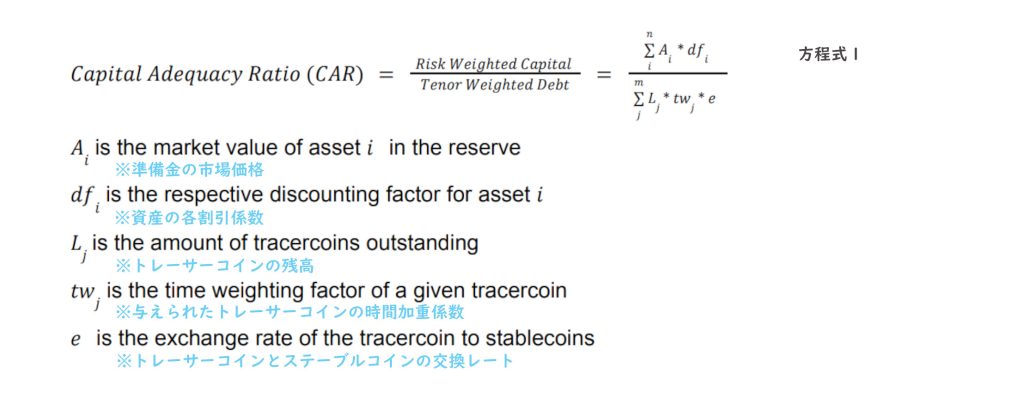

このプロトコルの主な特徴の1つは、ユーザーが暗号資産を預けてトレーサーコインをミントすると、その暗号資産が自己資本比率(CAR)に基づいて2つの準備金に分割されることです。

CARは、Cogitoの核となる重要な要素であり、トレジャリー配分、リスク管理、収益分配、およびプロトコルの成長に関する実用的な指標を提供します。これにより、プロトコルの資本がユーザーを保護し、安定性を確保し、損失に対抗するために十分なレベルを維持することが保証されます。

準備金は、流動的な部分と非流動的な部分から構成されており、各資産には以下の3つの主要なリスクに基づいて割引係数が割り当てられています。

- ステーブルコインに関連するカウンターパーティーリスク(ファーミングやレンディングなど)

- 市場リスクに関連する投資価値の減少(すべてのトレーディングブック商品に適用)

- オペレーショナルリスクに関連する社内プロセス、人材、システムの不備、外部事象(ハッキングや不正侵入など)

Cogitoのチームは、プロジェクトのパフォーマンス、過去の価格変動、安全性の実績など、さまざまな要素を考慮して割引係数を決定するためのスコアカードシステムを開発しました。このスコアカードは定期的に更新され、Cogitoの財務投資委員会によって管理され、一般に公開される予定です。同様に、プロトコルの負債は、ADPに預けられた預金の期間に応じて時間係数が割り当てられます。

CARは以下のように計算されます。

例:自己資本比率(CAR)の導き方

例えば、次のような資産を持っているとします:100 USDCの流動的準備金、100 USDCのBTCの非流動的準備金(時価)、および100 USDCの非流動的準備金が6ヶ月間AAVEに預けられています。

一方、トレーサーコインの発行量は300 GCOINで、内訳は、100 GCOINがユーザーのウォレットに、200 GCOINがADPに12ヶ月間保管されています。また、GCOINの価格は1.02 USDCです。

流動的準備金は100%の割引率であり、割引係数はありません。中期投資(6カ月から12カ月)には95%の割引係数があり、優良なリスク資産には60%の割引係数があります。一方、期間が1年の負債には88%の時間係数があり、この割引率は12%になります。これは、将来のキャッシュフローの現在価値を示す時間価値(TVM)に相当します。

| 流動的準備金 – USDC | 100 * 100% = 100 |

| 非流動的準備金 – USDCは6ヶ月間預金される | 100 * 95% = 95 |

| 非流動的準備金 – BTC | 100 * 60% = 60 |

| ユーザーウォレットのGCOIN | 100 * 100% = 100 |

| GCOINは12カ月間預金される | 200 * 88% = 176 |

| 総リスク加重資産 (USDC) | 100 + 95 + 60 = 255 |

| 総期間加重負債 (USDC) | (100 + 176) * 1.02 = 281.5 |

| 自己資本比率(CAR) | 255 / 281.5 = 90.6% |

自律的安定化機能(ASF)の防御メカニズム

CARは、プロトコルのリスク許容度と投資判断に直接影響を与えます。ASFはCARを継続的に監視し、CARが満足できるレベルに保たれるように、以下の「防御メカニズム」と呼ばれる手法で戦略を調整します。

- 資産が完全に裏付けられている段階では、CARは90%~110%の範囲内で推移すると予想されます。CARが110%以上の非常に高い場合、ASFは非流動的な要素により多くの準備金を割り当て、よりリスクの高いプロトコルや資産に投資し、より高い利回りを生み出します。

- CARが90%を下回ると、プロトコルはリスク回避型となり、より安全な商品に投資します。その間、プロトコルは継続的な収益を流動的な準備金に振り分けて資本を補充します。

- CARが更に低下して75%を下回ると、プロトコルは利子の分配を停止し、CARが回復するまで準備金を積み上げます。

- CARが50%を下回るようなシナリオでは、たとえトレーサーコインのデペッグや故障を正当化できないとしても、CARを守るために内部利益の分配を開始するか、準備金を売却します。

- CARが50%を下回るようなシナリオでは、たとえトレーサーコインのデペッグや故障を正当化できないとしても、CARを守るために内部利益の分配を開始するか、準備金を売却します。

システムが部分準備として運営されている場合、少なくともCAR比率を50%にすることを目指しています。これはストレステストのほとんどで、実質的な銀行倒産を防ぐための安全率となっています。このレートは、BISのバーゼル規制によってCARが最低8%でなければならない従来の銀行よりも、遥かに慎重なものとなっています。

アルゴリズム預金プロトコル(ADP) と準備金の管理

ADPは、プロジェクトの長期的なビジョンに関心を持つ預金者に、受動的な収入(貯蓄率)を提供することを最終目的としています。報酬はステーブルコインとCGVの両方で、年間パーセント利回り(APY)の形で提供されます。貯蓄率は、ADPに預け入れる期間によって異なり、長期間の預け入れには非線形に高い利回りでインセンティブが与えられます。

ADPの報酬は、非流動的資金をリスクやボラティリティが異なる預金プール、PoS報酬、企業間融資、イールドファーミングプール、変動性資産への直接投資など、様々な投資オプションに分散することで達成されます。

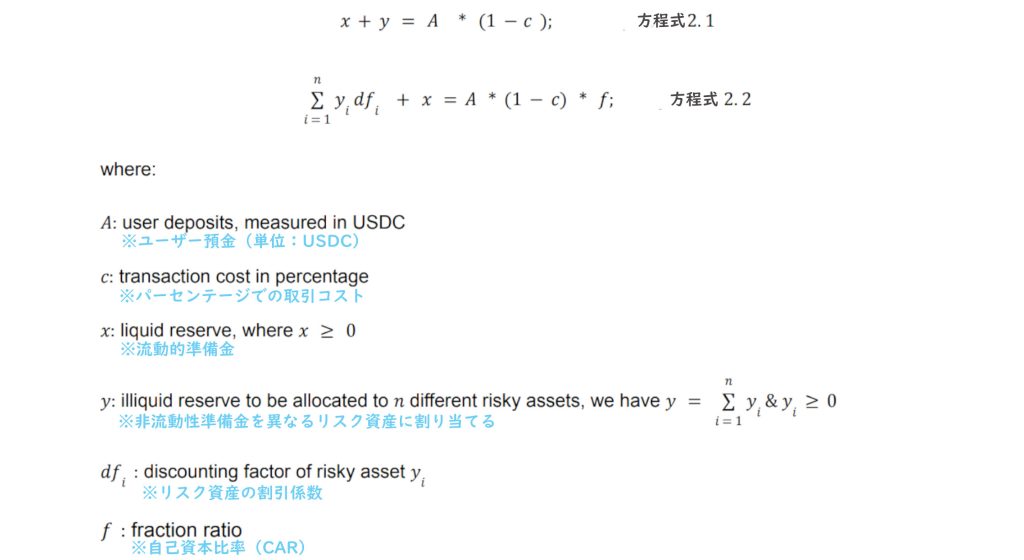

Cogitoの方程式

プロトコルの中核となる2つの準備金間のスワップは、プロジェクトが実行される特定の時点におけるCARに基づいて行われます。このスワップは以下の式で定義されます。

例:コジト方程式に基づくADPの準備金の割り振り

例として、Cogitoが最低90%のCARで稼働していると仮定します。ユーザーがトレーサーコインを作成するために101USDCを入金し、ミント手数料が1%かかるとします。つまり、取引手数料を差し引いた100USDCが準備金となります。このうち、流動的準備金はUSDCで構成され、非流動的準備金は2つのリスク資産(割引率95%の6ヶ月のUSDC預金と60%のBTC)で構成されます。

方程式2.1と2.2を解くと、預けた101USDCに対して、アルゴリズムは14.3〜25USDCの間でBTCを割り当てることができます。暗号通貨市場は成長と後退を繰り返すサイクルがあり、それがユーザーの低ボラティリティコインの保有意欲に大きく影響するため、この範囲であれば、プロトコルはより柔軟に投資戦略を調整できます。

上昇相場では、プロジェクトはよりリスクオンになり、よりリスクの高い資産に投資することができるため、25USDC全てをBTCに割り当てることができます。一方、市場が低迷している場合、プロトコルはリスクオフとなり、よりリスクの低い資産を保有する可能性が高く、BTCには14.3USDCしか投資しない可能性があります。

投資リスク管理

DAOによって形成および管理されるトレジャリー投資委員会は、リスク評価システムを構築し、プラットフォームのリスク分類を評価・推奨し、プロトコルはプラットフォームのリスクガイダンスに従って非流動的準備金を投資することになります。

Cogitoでは、そのためにプラットフォームの品質を「デフォルトの確率」という概念でモデル化しています。DeFiとCeFiのプラットフォームのデフォルト確率をすぐに入手するデータはありませんが、ムーディーズが投資適格と投機適格に企業を分類していることを参考にし、常に少なくともムーディーズの「B」格付けに匹敵する管理可能なリスクレベルのプロジェクトに投資します。投資委員会は、これらのパートナーの特定と関連するリスク評価の責任を負い、リストはプロトコル内でリアルタイムに更新されます。

なお、リスク管理の基本原則の一つに、単一投資限度額(SIL:Single Investment Limit)があります。これはCARを基準に、低リスク、中リスク、高リスクのプラットフォームへの投資配分を決定するものです。

例えば、95%<CAR<110%の場合、高リスクプロトコルへの配分は、個別には8%、全体には20%を超えてはならず、中リスクプロトコルへの配分は、個別には20%、全体には50%を超えてはならず、低リスクプロトコルへの配分は、個別には40%を超えてはなりません。

アルゴリズム安定化プロトコル(ASP) と公開市場操作

まず第一に、ASPはシステムの安定化を目指しています。初期段階では、トレーサーコインの流動性はUniswap v2という主要なAMMDEXで提供されます。これにより、ASPは流動的な準備金を活用し、定期的なプールのリバランスを行って価格帯をサポートします。

ASFは、トレーサーコインの価格が予想される範囲内に収まるように、資本水準、流動性資産と非流動性資産の配分、預金者に提供される貯蓄率などを調整します。市場価格が目標価格を上回っている場合、システムは新しいトークンをミントし、オープンマーケットで販売します。逆に、市場価格が目標価格を下回っている場合、オープンマーケットでトークンを割安に購入し、ASPに売却する裁定の機会が生じます。

市場価格が価格の上限を超えている場合は、需要が供給よりも大きい状態です。プロトコルは取引の制限と実際のCARに基づいて、自動的にトークンの流通量を増やし、AMM曲線で売却することで価格を徐々に目標値まで下げます。市場価格が下限を下回る場合は、供給が需要よりも大きい状態を示しています。プロトコルは流動的準備金を活用してAMM曲線上のトレーサーコインを購入し、トークンの流通量を減らして価格を徐々に目標値まで回復させます。

しかしながら、何らかの理由でこの自動メカニズムが発生しない場合を考えましょう。その場合、アルゴリズムはさらなる措置を取り、トークンを償還し流通供給量を減らすことを開始します。取引コスト、償還手数料、貯蓄率、ステーキング報酬などのパラメータを調整する可能性があります。

これにより、ユーザーはトークンを保持したり、売却して燃やすことを促されます。また、CGVトークンを使用してトレーサーコインを買い戻すことによって、公開市場操作の機会も検討できます。このようなメカニズムは、トレーサーコインの価格を支持するだけでなく、アービトラージや取引手数料の恩恵も享受し、プロトコルとその関係者に価値を生み出します。

トークノミクス

CogitoのCGVトークンは、ガバナンスとユーティリティを兼ね揃えたトークンです。このトークンによって、コミュニティはプロジェクトのロードマップに直接貢献し、トレーサーコインのさまざまなパラメーターに影響を与えることができます。トークンには以下の主要な5つの機能があります。

- インデックス管理:構成要素と重みを調整し、インデックスを管理します。

- トレジャリー管理:異なるポートフォリオへの資産の割り当てを調整します。

- トレーサーコインの鋳造と償還ポリシーの変更:トレーサーコインの発行と回収ポリシーを変更します。

- 新しいトレーサーコインの発売に関する投票:新しいトレーサーコインの発売について投票します。

- CGVのバイバック&バーンメカニズムの変更:CGVのバイバック(買い戻し)とバーン(燃焼)のメカニズムを変更します。

CGVトークンのコントラクトアドレス

- BSC:0x1bDaF9ddD7658d8049391971d1fd48c0484F66EC

- Cardano:3d547a7bb805648f86c4c14e5c4df14044ad59753f0a2946d70f8d3c434756

- Ethereum:0xaeF420fd77477d9Dc8B46D704D44dD09d6c27866

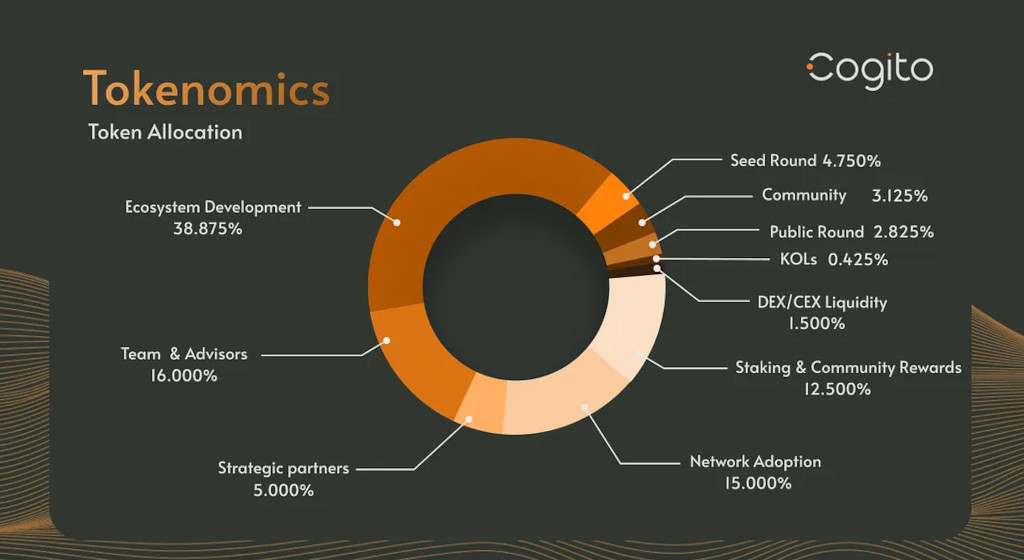

CGVトークンの配布構成

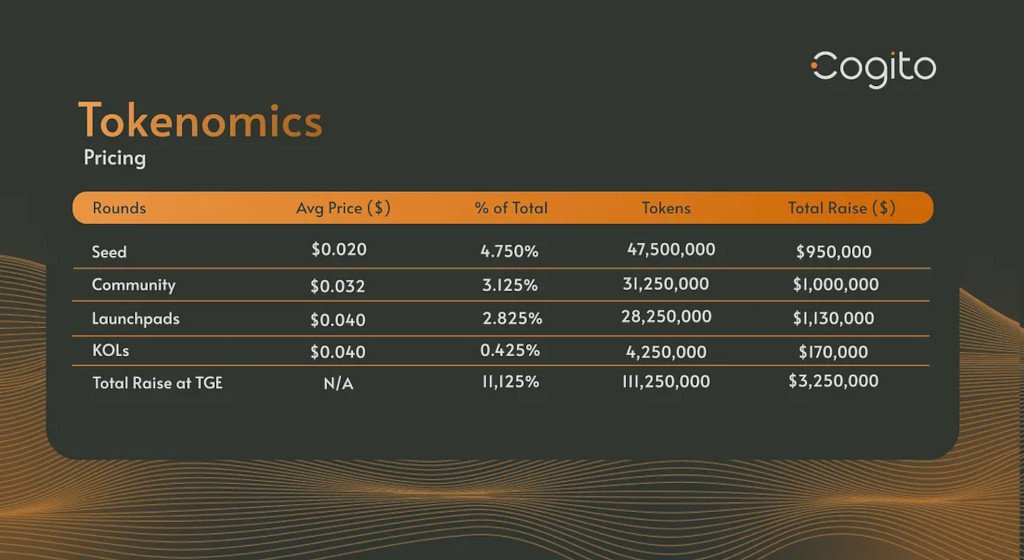

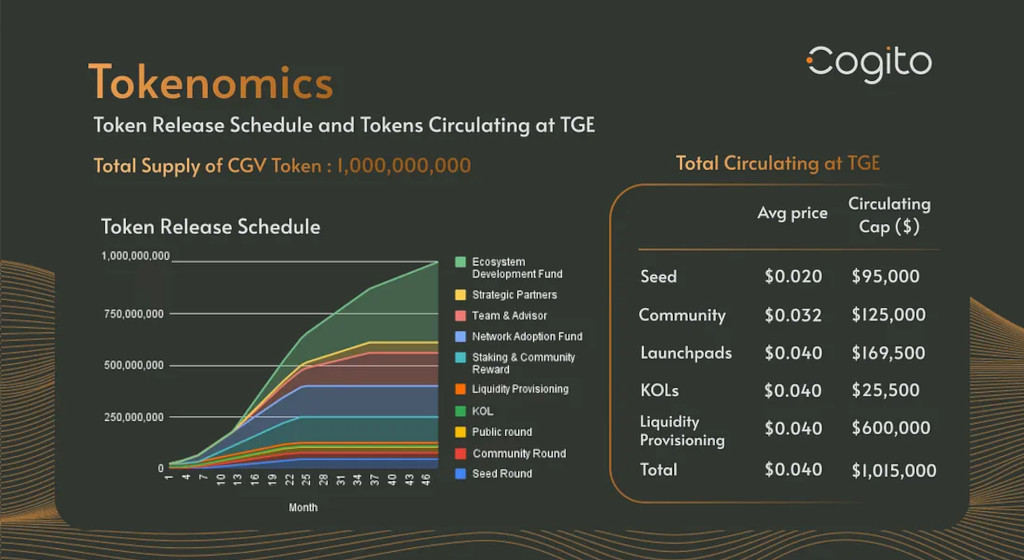

CGVトークンの総発行数は10億CGVです。TGEには、総発行数の11.125%にあたる111,250,00CGVが割り当てられ、初期の時価総額は1,015,000 ドル(流動性含む)に設定されています。トークンの販売価格は、シードラウンドの0.02ドルから始まり、コミュニティラウンドでは0.032ドル、Seedify、GeniusX、EnjinStarterのローンチパッド(KOLsを含む)では0.04ドル、最終的な売り出し価格は同じく0.04ドルになります。Cogitoは、このTGEで3,250,000ドルを調達する予定です。

SingularityDAOによるコミュニティラウンドは、2023年5月29日に実施されます。このラウンドでは総発行数の3.125%が割り当てられ、KYCに合格した適格参加者は、1CGVあたり0.032USDCを支払うことでトークンを受け取ることができます。CGVの配布には、21ヶ月にわたるスマートコントラクトによる権利確定構造が導入されており、トークンの請求は2023年6月2日12:00 UTCから可能になります。

その他の配分は、エコシステム開発基金に38.875%、ネットワーク採用基金に15.0%、ステーキング&コミュニティ報酬に12.5%、戦略的パートナーに5.0%、チーム&アドバイザーに16.0%が割り当てられます。CGVは、PancakeSwap、Gate.io、MEXC Globalで購入することができます。

以下は、トークンの配布構成とリリーススケジュールです。

| アロケーション | 割合 | TGE アンロック | Cliff | 総供給 | 権利確定の時期 |

| エコシステム開発基金 | 38.875% | ‐ | 12 | 388,750,000 | 12ヶ月ロック後 36ヶ月間で毎月放出 |

| ネットワーク採用基金 | 15.0% | ‐ | 1 | 150,000,000 | 1ヶ月ロック後 18ヶ月間で毎月放出 |

| ステーキング&コミュニティ報酬 | 12.5% | ‐ | ‐ | 125,000,000 | 18ヶ月間で毎月放出 |

| 戦略的パートナー | 5.0% | ‐ | 12 | 50,000,000 | 12ヶ月ロック後 24ヶ月間で毎月放出 |

| チーム&アドバイザー | 16.0% | ‐ | 12 | 160,000,000 | 12ヶ月ロック後 24ヶ月間毎月放出 |

| DEX/CEXの流動性 | 1.5% | 100.0% | ‐ | 15,000,000 (@ 0.04) | |

| シード | 4.75% | 5.0% | 6 | 47,500,000 (@ 0.02) | TGEで5%、6ヶ月ロック後 18ヶ月間で毎月放出 |

| コミュニティラウンド (SingularityDAO) | 3.125% | 10.0% | 3 | 31,250,000 (@ 0.032) | TGEで10%、3ヶ月ロック後 18ヶ月間で毎月放出 |

| ローンチパッド (Seedify、GeniusX、EnjinStarter) | 2.825% | 15.0% | 3 | 28,250,000 (@ 0.04) | TGEで15%、3ヶ月ロック後 18ヶ月間で毎月放出 |

| KOLs | 0.425% | 15.0% | 3 | 4,250,000 (@ 0.04) | TGEで15%、3ヶ月ロック後 18ヶ月間で毎月放出 |

TGEによる調達額

CGVのリリーススケジュール

RWAを裏付けとした利回りの高いステーブルコインへピボット

2023年8月11日、Cogito Protocolは最初のマクロ指標のトレーサーコインのアイデアから、トークン化されたリアルワールドアセット(RWA)に対するトレーサーコインへの方針変更を発表しました。

【よく読まれる人気記事】

カルダノステークプール【OBS】

暗号通貨革命では、カルダノステークプール(ティッカー:OBS)を運営すると共に、皆様に役立つ有益な情報を無償で提供して行きます。ADAステーキングを通しての長期的なメディア&プール支援のご協力の程、何卒よろしくお願い致します。